Первый ульяновский журнал для бизнеса и о бизнесе

Первый ульяновский журнал для бизнеса и о бизнесе

€ 98,72

$ 92,01

¥ 12,63

Купить со скидкой 13 %: как получить налоговый вычет и как им распорядиться

Что такое налоговый вычет?

Налоговый вычет – это уменьшение налогооблагаемого дохода при исчислении НДФЛ, либо возврат части ранее уплаченного НДФЛ.

На налоговые вычеты могут претендовать граждане, которые получают доход, облагаемый по ставке 13%, и являются налоговыми резидентами Российской Федерации[1].

Как оформить налоговый вычет?

Вычет можно получить двумя способами:

1. Через обращение в налоговые органы. Государство вернет часть налогов, которые вы заплатили ранее. Оформить вычет можно в течение трех лет по окончании года, в котором были осуществлены соответствующие расходы. Для этого нужно подать в налоговую инспекцию декларацию и документы, подтверждающие право на вычет.

2. Через работодателя – по расходам за текущий год. При наличии уведомления о праве на вычет, работодатель при выплате заработной платы на некоторое время перестанет удерживать налог. Нужно предоставить в налоговые органы документы, подтверждающие право на вычет, после чего инспекция направит уведомление работодателю.

3. За вычетом по операциям с ценными бумагами после их продажи, кроме налоговых органов, можно также обратиться к своему брокеру.

Виды вычетов?

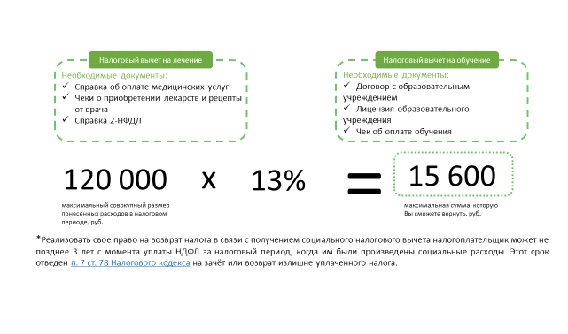

Социальный. К данной категории относятся вычеты на страхование жизни, обучение, лечение, благотворительность, фитнес, добровольное медицинское страхования (ДМС) и негосударственное пенсионное обеспечение (НПФ). Максимальная сумма, с которой можно вернуть 13% по данному типу вычета – 120 000 рублей [2], что в цифровом исчислении составит 15 600 рублей.

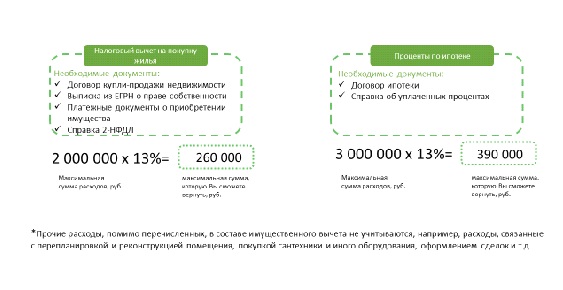

Имущественный. Тип вычета, которым можно воспользоваться при приобретении жилья и земельных участков, при продаже некоторых видов имущества, а также в случае, если вы погасили проценты по ипотеке.

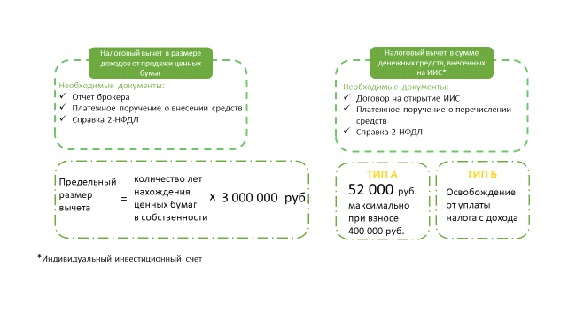

Инвестиционный. Данный тип вычета предусмотрен для стимулирования частных инвесторов при инвестициях на фондовом рынке. Если вы 1) совершали операции с ценными бумагами, по которым получили доход и владели ими более трех лет, 2) открыли или пополнили свой индивидуальный инвестиционный счет, то вы можете претендовать на получение инвестиционного налогового вычета.

1. Вычет на долгосрочное владение. Если вы приобретали ценные бумаги после 1.01.2014 года, владели ими три года и более и получили положительный финансовый результат, то вы можете продать данные ценные бумаги без уплаты налога на доход.

2. Вычеты по ИИС типа А и типа Б. Если вы открыли ИИС, то вы обладаете правом выбрать один из двух типов вычета: вычет типа А (вычет на взнос), который дает право вернуть 13% от вашего взноса, но не более 52 000 рублей) и вычет типа Б (вычет на доход), освобождает инвестора от уплаты налога в 13% на полученный доход.

Открыть брокерский счет или ИИС можно как в отделении банка, так и дистанционно через интернет-банк при наличии текущего счета. Клиенты, не имеющие текущих счетов в банке, могут открыть брокерский счет без визита в офис при наличии биометрических данных в Единой биометрической системе.

Как распорядиться вычетом?

Вариантов как можно использовать полученные средства множество в зависимости от суммы вычета. Эксперты РСХБ предлагают направить налоговый вычет на инвестиции, чтобы приумножить полученные средства.

Инвестиции всегда должны осуществлять разумно и взвешенно. Если мы говорим об относительно коротком промежутке времени, от 1 года до 3 лет, то текущая макроэкономическая ситуация предполагает максимально консервативный подход к инвестициям, что обосновывает высокую долю корпоративных и государственных облигаций в портфеле. Среди интересных корпоративных облигаций мы бы советовали обратить внимание на облигации Норильского никеля (НорНикБ1Р2) с доходностью 8,97% и офертой в октябре 2025 года, облигации Российских железных дорог (РЖД БО1Р2R) с доходностью выше 9% в рублях и офертой в апреле 2026 года, а также облигации Почты России (Почта Р2Р02) с доходностью 9,66% и офертой в июне 2026 года. Налоговый вычет не предполагает формирование полноценного портфеля, эта скорее «прибавка» к уже существующему, поэтому вполне можно ограничиться 1-2 компаниями.

Другой вариант инвестиций полученного налогового вычета: инвестиции в иностранной валюте. На горизонте 1-3 года можно рассмотреть инвестиции в юаневые облигации, тем более, что юань набирает все большую популярность, а тренд на укрепление этой валюты сейчас только формируется. Можно присмотреться к облигациям Русала (РУСАЛ 1Р2) с доходностью к погашению 4% и датой погашения в декабре 2025 года или Русал БО05 с доходностью 4,14% и офертой в июле 2024 года. Среди прочих облигаций в юанях выделяются ценные бумаги Сегежа 3Р1R с доходностью к погашению 4,36% и офертой в ноябре 2025 года.

Иллюстрации предоставлены РХСБ

[1]По общему правилу налоговыми резидентами считаются физические лица, которые находятся на территории России не менее 183 календарных дней в течение 12 месяцев подряд.

[2] В данную сумму не входят расходы на благотворительность, обучение детей и дорогостоящее лечение. По этим расходам установлены отдельные правила.