Первый ульяновский журнал для бизнеса и о бизнесе

Первый ульяновский журнал для бизнеса и о бизнесе

Банк или «банка»?

Развитие банковского рынка кредитов и вкладов физических лиц в Ульяновске только начинается. К такому выводу приводят результаты исследования потребительского потенциала этого рынка и финансовой культуры населения.

Экспертная оценка ситуации

Новизна исследования, проведенного МЦСИП «ПЕРСПЕКТИВА», заключается в том, что впервые сделана попытка системного анализа банковской и страховой сфер в их взаимодействии на региональном уровне с использованием комплекса методов и источников: опрошено 640 жителей Ульяновска старше 18 лет по репрезентативной территориально-поселенческой и поло-возрастной выборке (охват 4 района и 14 микрорайонов); получено 19 индивидуальных экспертных интервью от представителей кредитных организаций различного статуса (охват — 63% от общего числа действующих на момент опроса в регионе); а также проведен вторичный анализ статистики ЦБ и ФССН РФ и обзоров рынков РБК и журнала «ФИНАНС». Предмет анализа: услуги физическим лицам.

По состоянию предложения банковских продуктов и услуг населению эксперты почти единодушно (3/4 опрошенных представителей банков) охарактеризовали этот рынок как развитый, достаточно насыщенный. Четверть экспертов считает его развивающимся (по одному из комментариев, «агрессивно развивающийся») и недостаточно насыщенным. Только один эксперт назвал ульяновский рынок перенасыщенным банковскими услугами.

Платежеспособный спрос населения на отдельные (основные) виды банковских услуг в целом характеризуется как растущий, хотя и разными темпами. Рынок депозитов, банковских и зарплатных карт эксперты оценивают крайне противоречиво: от 1/3 до половины — как «низкий, малорастущий спрос», в то же время в совокупном индексе оценок преобладают характеристики «быстрорастущего и высокого спроса». Спрос на потребительское кредитование оценен большинством экспертов как высокий, на ипотечное кредитование — как недостаточно высокий, но быстрорастущий.

В целом банкиры считают ульяновский рынок перспективным, развивающимся, быстрорастущим. Темпы роста кредитов выше темпов роста депозитов и рынка банковских дебетовых и кредитных карт.

В качестве основных факторов, сдерживающих активность банков, эксперты склонны считать «изъяны» спроса во всех его проявлениях — низкий уровень денежных доходов и имущественных накоплений населения, а также стереотипы недоверия банков-ской системе (см. табл. 1).

Целевая аудитория банковской розницы

Уровень жизни — главный критерий выявления целевых групп, определения их платеже- и кредитоспособности, а также вычисления порога «кредитной бедности» для конкретного региона. Индикаторами уровня жизни выступают: величина среднедушевого дохода и его соотнесение с прожиточным минимумом, структура ежемесячных семейных расходов и наличие свободных денежных средств, а также материально-имущественное состояние семьи.

|

|

Среднедушевой доход в Ульяновске, по данным облстата, за 2005 год составил 4271 рубль, за первое полугодие 2006 года — 4632 рубля. По результатам нашего опроса, в сентябре 2006 года в среднем на одного члена ульяновской семьи приходилось 5099 рублей.

По данным общероссийских исследований, готовность воспользоваться банковскими и страховыми услугами значительно возрастает у граждан, чей душевой доход выше прожиточного минимума в два-три раза. Это означает, что нижний «порог участия в кредитных операциях» для Ульяновска равен 6 тысячам рублей ежемесячно на одного человека. Фактически же средний по городу коэффициент потребительской способности (КПС — соотношение душевого дохода и прожиточного минимума) на этот период составлял 1,7. Распределение населения Ульяновска на дифференцированные доходные группы вокруг показателей КПС характеризуется смещением значительной части жителей в малодоходные слои:

- каждый второй житель старше 18 лет и члены его семьи принадлежат к бедным и малообеспеченным слоям;

- чуть больше трети горожан находятся в так называемом «нижнем среднем» слое — это группа промежуточного состояния, при благоприятных социально-экономических условиях ее представители могут перейти в собственно средний слой;

- лишь 13% (7-8-я часть населения) могут быть отнесены к средним и состоятельным слоям.

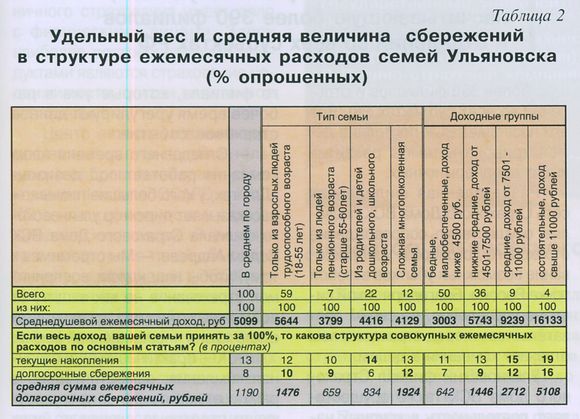

Свободные денежные средства в семье — важнейшее условие формирования потребности в услугах современного цивилизованного накопления. Появление такой потребности, как показывают нормы, установленные экспериментальным путем, вероятнее в тех социальных сегментах, где ежемесячный доход превышает средний по городу, а на долгосрочные сбережения каждый месяц без напряжения уходит более 10% семейного дохода.

|

В целом 24% жителей Ульяновска старше 18 лет располагают денежными доходами выше среднегородского уровня и имеют возможность ежемесячно откладывать в виде долгосрочных сбережений более десятой его части (см. табл. 2).

Характеристика уровня жизни и кредитоспособности не исчерпывается критерием денежных доходов. Ядро целевой аудитории кредитных организаций, или «идеальный средний слой», можно обнаружить на количестве (частоте) пересечений двух «полей» — денежная обеспеченность и материально-имущественное состояние (владение недвижимым и движимым имуществом, наличие в собственности акций предприятий, а также собственного бизнеса).

Удельный вес такого «идеального среднего слоя» для кредитных организаций в Ульяновске равен 22%. А величина расширенной целевой аудитории (с меньшим количеством пересечений благоприятных денежных и материально-вещественных показателей) составляет 53% от числа совершеннолетних жителей Ульяновска. 47% находятся за порогом кредитной бедности (или кредитоспособности).

Банки как инструмент накоплений

70% наших городских семей используют различные инструменты материально-финансовых накоплений и обеспечения экономической безопасности членов своей семьи. Наиболее распространенными в качестве основных инструментов являются: денежные сбережения (накопления) — 47%; приобретение товаров длительного пользования — 38% (особенно у молодых семей со средним и выше среднего уровнем достатка — от 40 до 50%); вклады в недвижимость, собственное дело и материальные ценности — 20%; вклады «в будущее» — долгосрочные и текущие накопления (включая долгосрочное накопительное страхование) в образование, здоровье, пенсионное обеспечение — 23%. Из всех вкладов «в будущее» самые распространенные среди населения — вложения в образование (каждая пятая семья).

Только 12% городских семей не имеют никаких денежных сбережений. Соответственно, у 88% семей имеются либо долгосрочные денежные накопления, либо текущие сбережения, предназначенные на конечное потребление товаров и услуг. Однако в денежных накоплениях наших городских семей самым распространенным инструментом остаются наличные «матрацные» сбережения: для трети всех городских семей или 70% тех, кто использует денежные накопления в качестве инструмента материально-экономического обеспечения семьи.

Таким образом, банковский депозитный счет для большинства городских жителей все еще не является надежным инструментом обеспечения финансово-экономической безопасности и укрепления материального положения семьи. В качестве основного его используют только 12% всех городских семей и 30% тех, кто отдает предпочтение денежным накоплениям по сравнению с вложениями в материальные ценности.

О незначительной пока еще роли банка в качестве надежного инструмента финансовых накоплений в большинстве городских семей и доминировании «домашних банков» в виде наличных сбережений в любой валюте свидетельствует и среднестатистическая структура сбережений среднестатистической семьи. Удельный вес банковских депозитов и ценных бумаг составляет менее 1/5 части совокупных накоплений среднестатистической ульяновской семьи. Но это в три раза меньше наличных «матрацных» сбережений, которые составляют 2/3 всех накоплений и сбережений, — огромный неиспользуемый банковский потенциал (см. табл.3).

Лояльность населения банковской системе

В целом уровень доверия городского населения российской банковской системе достаточно высок — 3/4 опрошенных. И прежде всего — среди семей и граждан трудоспособного возраста со средним и выше среднего уровнем жизни.

При этом у большинства горожан (более 2/3) доверие вызывают только отечественные крупные кредитные организации, которые ассоциируются в массовом сознании прежде всего с государственным статусом, государственным участием либо с государственной поддержкой. В целом низкий уровень доверия к коммерческим кредитным организациям, включая КО с участием иностранного капитала, повышается в целевых группах с высоким уровнем жизни и социальным статусом.

Абстрактно-принципиальная лояльность российской банковской системе не всегда воплощается в конкретное доверительное отношение к банковскому хранению и накоплению собственных денежных средств. Не доверяет никаким банкам каждый четвертый житель Ульяновска. И, прежде всего, старшее поколение и семьи с низким уровнем доходов, состоящие только из пенсионеров. Однако главной причиной низкого потребительского потенциала по депозитам является все же не отношение к банкам, а отсутствие денежных средств. Именно по этой, прежде всего, причине 56% населения не пользуется денежными банковскими вкладами (что составляет

2/3 тех, кто их не имеет).

Таким образом, вопреки утверждениям многих аналитиков российского рынка, у большинства населения Ульяновска отсутствует крайнее недоверие к банков-ской системе как финансовому инструменту. Главным фактором как низкой финансовой культуры, так и низкой активности использования банковских услуг является низкий уровень и темпы прироста денежных доходов наших граждан. С ростом доходов и появлением свободных средств наши жители сначала направляют их на материальное обеспечение комфортности жизни и в будущее своих детей (образование), а только потом на долгосрочные финансовые (денежные) накопления. Чем выше уровень жизни и материальной обеспеченности, тем многообразнее используемые инструменты.

Поэтому развитие городского банковского рынка кредитов и вкладов физических лиц только начинается. 3/4 ульяновских семей уже пользуются различными услугами в качестве физических лиц, а свыше 43% — потенциально готовы подключиться к тем или иным новым для семьи услугам и желают их развития, внедрения.

В ходе исследования были получены и показатели структуры и емкости реального и потенциального спроса населения на различные виды банковских услуг, в т.ч. планируемых кредитными организациями к внедрению в нашем регионе, а также рейтинг банков, аккредитованных в Ульяновске, по степени доверия населения в размещении вкладов и получении кредитов.

Исследователи выражают благодарность за поддержку Медиа-холдингу «Мозаика» и Страховой компании «НИК», а также представителям банков за предоставленные сведения и экспертные оценки.

Валентина Шувалова директор МЦСИП «ПЕРСПЕКТИВА», кандидат философских наук