Первый ульяновский журнал для бизнеса и о бизнесе

Первый ульяновский журнал для бизнеса и о бизнесе

Страховой рынок: новые вызовы

Рынок страхования продолжает лихорадить. Отголоски финансового кризиса оттягивают стабилизацию ряда сегментов, а законодательные изменения в отрасли ставят под вопрос их дальнейшее развитие.

В зоне турбулентности

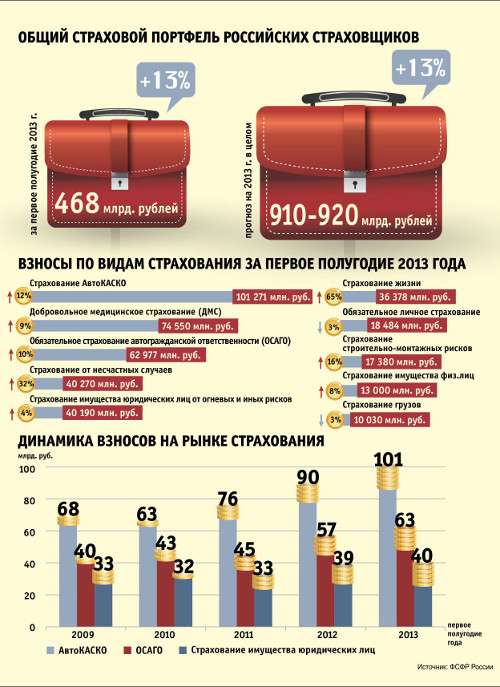

Первое полугодие 2013 года прошло для страховщиков под знаком очередных нововведений. «Входим в турбулентность» - так обозначил «Эксперт РА» текущую ситуацию на рынке страхования. Его рост замедлился с 24% до 13% - в первую очередь, это произошло за счет корпоративного сегмента. Единственным быстрорастущим направлением в рознице стало страхование жизни и здоровья, но оно находится в руках лишь тех компаний, которые связаны с банками. Остальные игроки рынка вынуждены работать в условиях усиления конкуренции, а где-то даже стагнации: им приходится делать сложный выбор между демпингом и сжатием страхового портфеля.

Страховщики уверены: все это (или почти все) связано с повышенным вниманием законодателей к их сфере. Слишком часто рынку предлагают новые правила игры, он просто не успевает стабилизироваться.

Препоны автострахования

19 апреля Госдума РФ в первом чтении приняла поправки к закону об ОСАГО, которые повышают страховые суммы до 400 тыс. рублей по имуществу и до 500 тыс. по риску причинения вреда жизни и здоровью. Это более чем в три раза больше существующих страховых сумм. Изменится и порядок их расчета: возмещение за причинение вреда здоровью будет определяться по таблице выплат, по аналогии со страхованием от несчастных случаев. У потерпевшего появится право выбора способа возмещения вреда - ремонт автомобиля или его денежный эквивалент. Само ОСАГО выйдет из-под действия закона о защите прав потребителей.

Законопроект вызвал острую дискуссию как в парламенте, так и в страховом сообществе. Самым спорным моментом стал вопрос о необходимости повышения тарифов. О нем говорили участники сегмента ОСАГО: если тарифы оставить прежними, добросовестные компании уйдут со многих региональных рынков. Позиция Минфина РФ и Центробанка иная: необходимости повышения тарифов нет, по крайней мере, в обозримом будущем. Это решение и отразила принятая в первом чтении редакция. Перед вторым, возможно, пройдут парламентские слушания.

Законопроект еще не принят, а на рынке ОСАГО уже происходят изменения. Он уступил лидерство по темпам роста другому сегменту - страхованию строительно-монтажных рисков. Частично это связывают со снижением продаж автомобилей в России. Однако одной из главных причин называют то, что в ожидании кризиса ОСАГО лидеры этого рынка начинают постепенно сокращать свои рыночные доли.

Изменения коснулись и добровольных видов страхования. 27 июня пленум Верховного суда РФ принял постановление, содержащее рекомендацию возмещать гражданам утрату товарной стоимости. Кроме того, документ запрещает отказывать в возмещении по угонам машин с ключами и документами, а также по ДТП с водителями, не вписанными в полис. По мнению ряда экспертов, эта практика ограничит возможность страховщиков по отбору рисков, а компании не смогут предложить более аккуратным водителям сниженные тарифы. В результате страхование станет для таких автовладельцев невыгодным. Расходы страховщиков вырастут. В среднесрочной перспективе на рынке ожидают рост тарифов, отрицательную селекцию рисков и снижение спроса на добровольное страхование.

Спецдепозитарий и мегарегулятор

Все первое полугодие 2013 года активно обсуждались поправки к закону «Об организации страхового дела» и создание в стране мегарегулятора рынка. 5 июля Госдума в третьем чтении приняла оба законопроекта, меняющих условия работы на российском страховом рынке.

Во-первых, для страховщиков вводятся спецдепозитарий - реестр страховых посредников и финансовых нормативов. Посредники обязаны будут раскрывать размер комиссий, а агентам запретят быть выгодоприобретателями; это должно существенным образом изменить инфраструктуру банкострахования.

Во-вторых, на страховом рынке появляется мегарегулятор - система регулирования и надзора. Новый закон предполагает, что Федеральная служба по финансовым рынкам вливается в Центральный банк России. Фактически ФСФР прекращает свое существование, а ЦБ берет на себя весь финансовый сектор, включая банковский, страховой и пенсионный надзор. По мнению вице-премьера РФ Игоря Шувалова, автора этой идеи, новая система будет способствовать оперативному принятию решений по стабилизации финансового сектора, особенно в кризисные периоды. Мегарегулятор уже должен работать: закон называет дату 1 сентября 2013 года. Окончательное формирование единой структуры связного контроля и надзора запланировано к началу 2015-го.

Эти два события приведут к существенной перестройке всего страхового рынка, уверены его игроки. Мегарегулятор окажет давление на страховые компании, а значит, увеличит их управленческие расходы и потребует принципиального улучшения качества активов. Впрочем, эти сложности могут оправдать себя - если таким образом улучшится репутация всего рынка.

Эльмира Мухаметшина

фото - singleparentcenter.net