Первый ульяновский журнал для бизнеса и о бизнесе

Первый ульяновский журнал для бизнеса и о бизнесе

Выборы президента США и рынок нефти

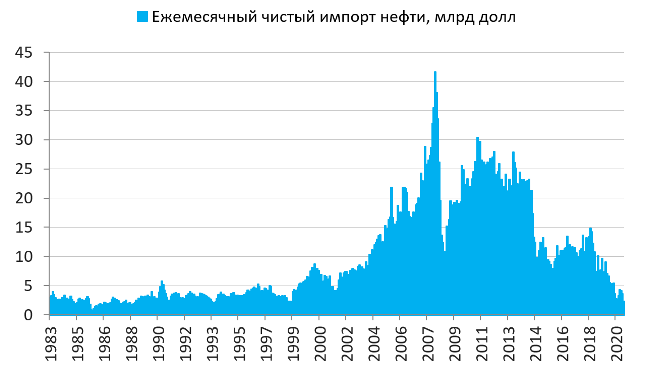

Энергетическая политика США в последние годы является камнем преткновения между Демократической и Республиканской партиями. На протяжении многих десятилетий Штаты остаются нетто-импортёрами нефти. В двухтысячных годах страна в среднем импортировала около 9,5 млн баррелей нефти в день согласно статистике Департамента энергетики США. Даже при текущих ценах на нефть ежедневная сумма импорта составляла бы почти $0,4 млрд в день или более $140 млрд в год, а в те годы – кратно больше.

Источник: Департамент энергетики США, Bloomberg

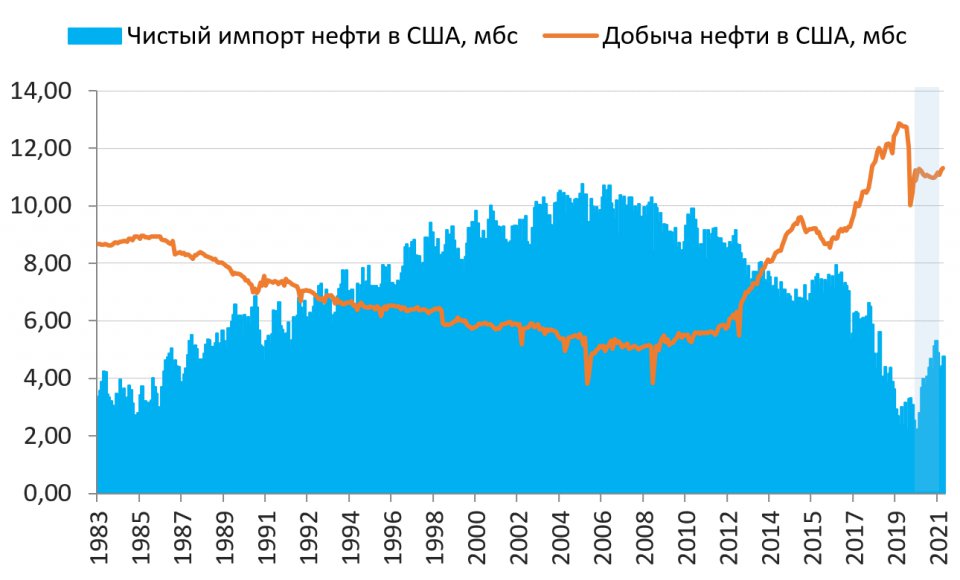

Несмотря на то что множество крупнейших нефтяных компаний, ведущих добычу по всему миру, являются американскими, роль национальных нефтяных компаний, контролируемых правительствами развивающихся стран, существенно возросла. Естественно, что такая ситуация вызывала беспокойство среди правящих кругов и бизнеса США. В Штатах начали активно поддерживать развитие собственной нефтедобычи, тем более что уже во второй половине нулевых годов стала доступна для массового применения прорывная технология добычи нефти из сланцев. По мере развития технологии горизонтального бурения росли объемы внутренней добычи нефти в США. Несмотря на то что сланцевая нефть из США представлена сортами, богатыми сверхлегким фракциям, близкими к сорту Western Texas Intermediate (WTI), активный рост ее добычи оказал значительное влияние на цены всех сортов нефти в мире, в первую очередь за счет значительного сокращения импорта.

Сокращение любой формы дефицита идет либо за счет снижения потребления, либо за счет роста производства. Резкий рост добычи сланцевой нефти и других фракций жидких углеводородов в 2010-2020 годах привел к падению нефтяного дефицита до 3 млн баррелей в день, но сопровождался снижением цен на нефть до уровней близких к себестоимости сланцевой добычи. Это делало дальнейший рост производства уже затруднительным, так как усилилась конкуренция за доли нефтяного рынка даже с учетом выбытия с рынка по тем или иным причинам части добываемой нефти из Ирана, Венесуэлы, Ливии и ряда других традиционных производителей. Существенно ослабла роль ОПЕК на фоне снижения доли картеля на глобальном нефтяном рынке. Последствия изменения баланса сил на нефтяном рынке ощущались во внешней политике США и многих других стран.

Пандемия COVID-19 привела к резкому падению потребления нефти во всем мире и в США, в частности. Но даже с учетом падения добычи нефти в США с 13 до 10 млн баррелей в день в результате кризиса, нефтяной дефицит в США снизился до всего 2,5 млн баррелей в день. Это отразилось в первую очередь в падении объемов импорта нефти в страну.

Источник: Департамент энергетики США

Позиция по вопросам энергетики кандидата в президенты от Демократической партии США Джо Байдена заключается в поддержке альтернативной энергетики, переходе на экологически чистые виды топлива, снижение использования углеводородов. Также компонентом инициатив кандидата в президенты от демократов является возможное ограничение добычи сланцевой нефти. В частности, может быть введен запрет на бурение на федеральных землях, или даже более жесткие его формы. Такую повестку США планируют продвигать и на международной арене, возвращаясь к Парижскому соглашению по климату от 2015 года, заключенному при президенте США Бараке Обаме. Стоит отметить, что присоединение России к Парижскому соглашению произошло в 2019 году после его ратификации президентом Владимиром Путиным. В целом эта политика должна привести к снижению потребления нефти в США и, как следствие, к выравниванию нефтяного баланса страны.

Санкционная политика администрации Джо Байдена по предварительным оценкам может смягчиться относительно Ирана. Возможно возобновление переговоров по ядерному соглашению, заключенном еще при администрации Барака Обамы, что позволит смягчить условия экспорта иранской нефти на мировой рынок. Эта позиция была бы в первую очередь выгодна Европе, исторически крупнейшему потребителю иранской нефти. Относительно Венесуэлы позиция новой администрации, скорее всего, будет развиваться в русле текущей санкционной политики. Слабость экономики страны и национального нефтяного производителя PDVSA не позволяет рассчитывать на рост добычи нефти в стране.

Республиканцы, в свою очередь, активно поддерживают нефтегазовую отрасль США, предпочитая видеть страну энергетическим нетто-экспортером. Экспорт энергоносителей, нефти и сжиженного природного газа, в Китай, основной торговый партнер США, в частности, является одним из важных пунктов торговой политики действующего президента США Дональда Трампа.

В целом для глобального нефтяного рынка, как ни странно, позиция Джозефа Байдена нам представляется более сбалансированной в среднесрочном периоде. Инициативы к сокращению потребления углеводородов могут быть компенсированы снижением добычи в США, отказом от явной экспансии страны на энергетическом рынке, а также распространении экологической повестки в области нефтедобычи на другие развитые страны. Выравнивание дисбалансов может стабилизировать цены на нефть, пусть и не в высоком их диапазоне. Совокупные усилия ОПЕК+, где Россия играет очень важную роль, также нацелены на стабилизацию рынка. Российские нефтяные компании, с невысокой себестоимостью добычи, в условиях цен на нефть в диапазоне $40-55 за баррель способны генерировать стабильные денежные потоки. И такая рыночная ситуация может быть для них благоприятна. При этом многое также будет зависеть от санкционной политики будущей администрации в отношении стран-производителей нефти, включая Россию.

По мнению большинства политологов, политический вектор любой администрации США в отношении России будет негативным. На уровне предвыборной риторики Демократическая партия настроена более агрессивно, что может привести к новому витку санкций. Республиканская партия, сфокусировавшись на позиции America first, все же проводит более осторожную политику и ее администрации больше склонны к переговорному процессу.