Первый ульяновский журнал для бизнеса и о бизнесе

Первый ульяновский журнал для бизнеса и о бизнесе

Торговать на российской бирже

Следствие кризиса 2008 года

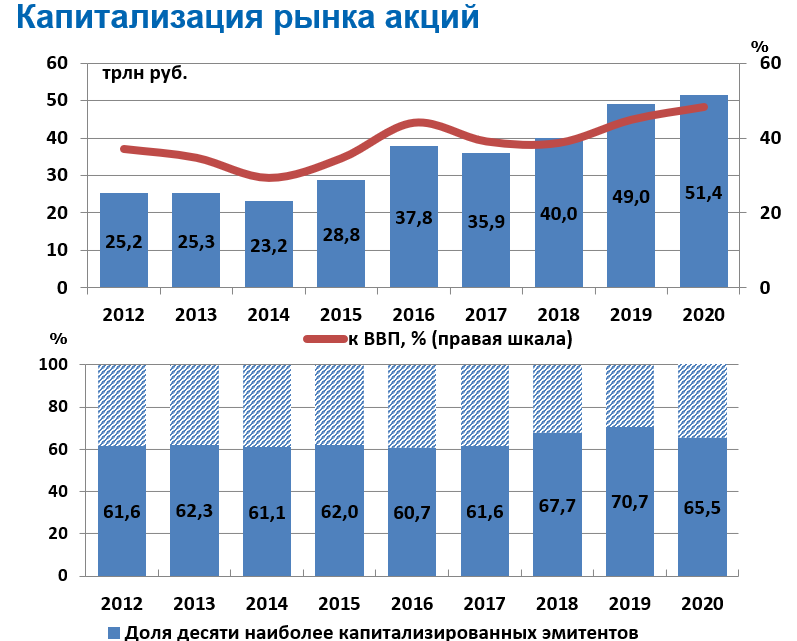

Размер капитализации фондового рынка – это характеристика, которая определяет его значение в экономике страны. Капитализация внутреннего рынка акций по итогам 2020 года составила 51,4 трлн рублей. Это лишь 52% от суммарной стоимости ценных бумаг на российском фондовом рынке в 2007 году (если считать ее в долларах).

– Мы одна из немногих стран, кто не восстановил свою капитализацию после кризиса 2007-2008 годов, – отмечает президент НАУФОР Алексей Тимофеев.

По его словам, капитализация российского рынка сегодня не показывает экономику во всей ее сложности. В частности, там нет в должной степени сельского хозяйства. Кроме того, высока концентрация: на десять крупнейших компаний приходится 65,5% рынка, а на пять крупнейших компаний (Газпром, Сбербанк, Роснефть, «Норникель», «Новатэк») – 45%.

Источник: НАУФОР по данным Московской биржи

Количество российских эмитентов акций, торгующих на крупнейшей площадке страны – Московской бирже, за последнее время практически не изменилось и сегодня составляет 213 компаний.

– В России нет процесса IPO. В 2020 году состоялось всего лишь два IPO, и это говорит о самой главной проблеме финансового рынка – он не выполняет своей функции по финансированию социально-экономического развития, финансированию реального сектора экономики, – продолжает эксперт. – Рынок отечественных финансовых инструментов, в первую очередь акций, крайне беден. Всего лишь 74 финансовых инструмента в течение десяти последних лет можно назвать относительно ликвидными.

«России нет процесса IPO. В 2020 году состоялось всего лишь два IPO, и это говорит о самой главной проблеме финансового рынка – он не выполняет своей функции по финансированию социально-экономического развития»

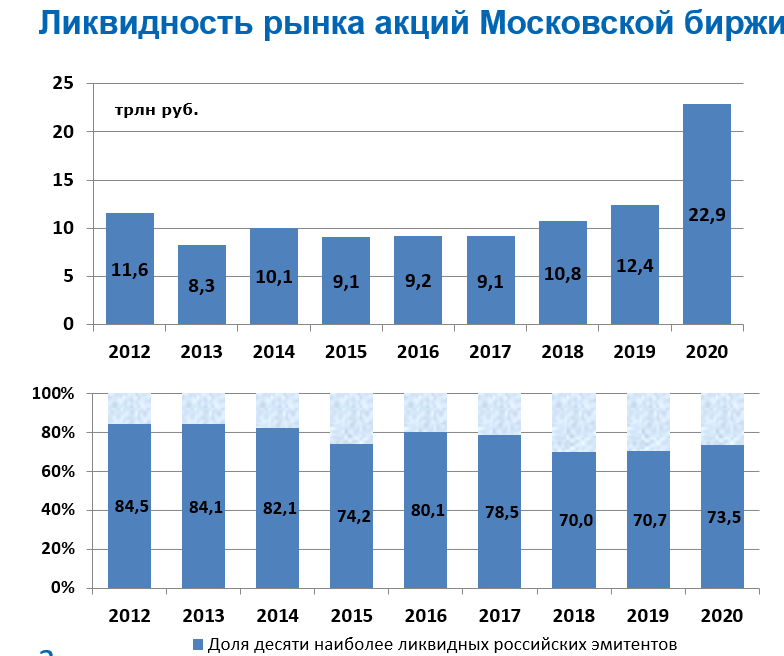

Ликвидность российского рынка акций на Мосбирже хоть и заметно выросла в 2020 году, но, по данным НАУФОР, сегодня составляет лишь 30% от уровня 2007 года.

Как и капитализация, ликвидность фондового рынка характеризуется высокой концентрацией. На десять наиболее ликвидных российских эмитентов акций приходится 73,5% оборота, а на пятерку лидеров (Газпром, Сбербанк, «Норильский никель», «Лукойл», «Полиметалл») – 55,5%.

– Поэтому о российском рынке акций говорят как о рынке примерно 20 финансовых инструментов, – подчеркивает Алексей Тимофеев.

Источник: НАУФОР по данным Московской биржи

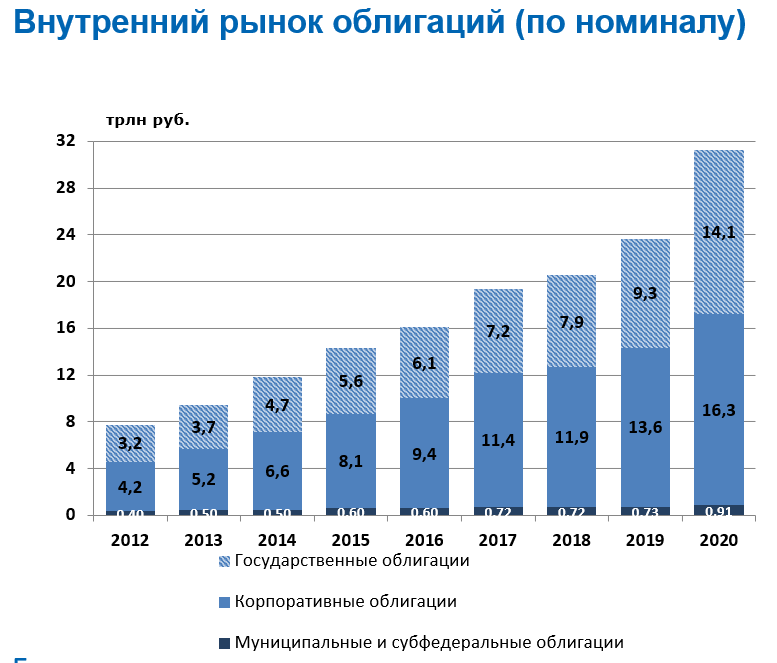

Как меняется рынок облигаций

Рынок корпоративных облигаций по итогам 2020 года вырос на 19,6%, до 16,3 трлн рублей. На долю первых десяти по ликвидности эмитентов приходится 69,2% оборота корпоративных облигаций, причем только на Роснефть – 49,8%.

Рынок государственных облигаций прибавил 6% и достиг 14,1 трлн рублей. Рынок субфедеральных и муниципальных облигаций остается в состоянии стагнации – 907 млрд рублей.

Источники: CBONDS, ГК «Регион», расчеты НАУФОР

Источник: НАУФОР по данным Московской биржи

– Если бы мы захотели сформировать свой портфель только из российских финансовых инструментов (акций или облигаций), возможности были бы весьма ограничены. Это одна из тех причин, по которым розничный инвестор до сих пор этот рынок игнорировал, – поясняет президент НАУФОР.

Но в последнее время игнорирование сменилось интересом. Почему? Теперь на фондовом рынке свыше двух тысяч инструментов, и большая часть – зарубежные.

Иностранные акции – «магнит» для инвестора

– Сегодня Московская биржа испытывает большое конкурентное давление со стороны Санкт-Петербургской биржи. В деятельность по организации торговли на фондовом рынке вернулась конкуренция, индустрия этому исключительно рада. Московская биржа допустила к обороту иностранные ценные бумаги, Санкт-Петербургская начинает одну за другой выпускать ценные бумаги российских эмитентов, – рассказывает эксперт.

В 2020 году биржевой оборот иностранных акций и АДР (американских депозитарных расписок) на Санкт-Петербургской бирже вырос в десять раз и достиг $167,3 млрд. Количество эмитентов акций увеличилось до 1523 компаний (годовой рост – 128,4%). Пятерке наиболее ликвидных эмитентов (Tesla, Amazon, Apple, Boeing, Alibaba) принадлежит 36,1% оборота.

Источник: НАУФОР по данным Санкт-Петербургской биржи

– Феномен российского рынка и одно из его важнейших достижений последних лет (2019 и 2020) – локализация иностранных финансовых инструментов. Если бы этого не случилось, мы бы не увидели того интереса со стороны розничных инвесторов, которым по праву гордимся, – считает Алексей Тимофеев. – Мы привыкли говорить о том, что причиной для массового выхода розничного инвестора на российский фондовый рынок является снижение ставок по депозитам. Это лишь отчасти правда. Наши исследования показывают, что выход граждан на фондовый рынок не сопоставим по масштабам с оттоком средств во вклады. Таким образом, не вклады были ресурсом для активов, которые были предоставлены фондовому рынку. Наша гипотеза заключается в том, что это был до сих пор умертвленный капитал, преимущественно наличные валютные средства. Именно наличные валютные средства получили альтернативу, лучшую, чем валюта, – иностранные финансовые инструменты, еще и с достаточно высоким разнообразием (а это ключевой элемент фондового рынка – из трех палочек слово «счастье» не сложишь). Они оказались «магнитом», чтобы российские розничные инвесторы отреагировали на этот рынок.

Сегодня, по словам Тимофеева, портфель российского розничного инвестора состоит примерно наполовину из иностранных ценных бумаг. Они дают возможность инвестировать в отрасли, которых нет в отечественной экономике, и защититься от девальвации, которая происходит в России раз в несколько лет.